Invertir en la Bolsa de valores: pasos fáciles para arrancar con una cuenta

Aldana Hamer, autora del libro STOP! Mujeres invirtiendo, brinda el paso a paso para abrir una cuenta y empezar a invertir en la Bolsa de valores. Uno a uno los instrumentos que podés usar.

26 de enero de 2024

Cómo abrir una cuenta para invertir en la Bolsa: paso a paso. - Créditos: Getty

¿Es fácil reproducir nuestro dinero? Aunque a muchas personas les parezca difícil, no lo es. ¿La Bolsa de valores? Sí, La Bolsa de valores, que alguna vez parecía inalcanzable, ahora es una realidad fácil y accesible y un lugar adecuado para potenciar nuestros ahorros.

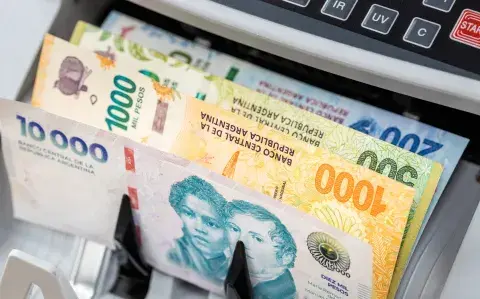

Cualquier persona con una conexión a Internet y un interés en el mundo de las inversiones puede participar. Hoy podrías ser accionista de grandes empresas como Shopify a partir de $1.000, de Amazon a partir de $1.200, de Google a partir de $3.000 de Disney a partir de $10.000, de Coca-Cola a partir de $13.000 de y Apple a partir de $12.000, estos son ejemplos de las cotizaciones para enero 2024. La clave es educarse financieramente e invertir a través de Alycs reguladas por CNV.

¿Qué es una Alyc? Un Agente de Liquidación y Compensación (ALYC) es una entidad que opera en el mercado de capitales a través del cual podrías invertir tu dinero, ya que no puedo ir, tocarle la puerta a Coca-Cola y decirle: quiero invertir en su empresa. Lo hago dentro del mercado de valores y a través de un Alyc, o mal conocido, como Bróker.

Es importante que esté regulada por la CNV (Comisión Nacional de Valores); esto es fundamental para garantizar nuestros derechos como inversores y para asegurar la transparencia y la integridad en los mercados financieros. Opuesto, a lo que son las criptomonedas, que no están reguladas.

Los pasos para empezar a invertir en la Bolsa de valores

Los pasos para invertir en la Bolsa de valores son muy simples.

1 - Te llevará unos 10 minutos descargarte una aplicación, te pedirán sacarte selfies y demostrar ingresos. En las Alycs de Argentina, la apertura y mantenimiento de las más conocidas son, de momento, sin costos.

2- Transferí pesos o dólares. Desde tu mismo homebanking podrías transferir los pesos o dólares a tu cuenta de inversión, para invertir. Recordá hacerlo de acuerdo con tu perfil inversor (conservador, moderado o agresivo) y objetivos financieros (cuándo vas a necesitar el dinero, para qué estás invirtiendo: un auto, vacaciones, una casa, etc.). No inviertas por ver un video de YouTube recomendando una empresa o escuchar a un vecino. Recordá que es muy importante investigar y hacer tu propio análisis previo.

Instrumentos que podrías invertir:

Acciones: convertirse en socia de las mayores empresas del país es fácil y posible. Por ejemplo, Aluar, Banco Macro, Cresud, Edenor, Pampa Energía, etc. La diferencia entre esta y la que sigue -CEDEARS- es que esta es sólo de empresas del país.

CEDEARs: convertirse en socio de las mayores empresas del mundo y hacerlo con pesos, dolarizando así tu inversión. Su sigla significa Certificados de depósito argentino (es el instrumento a través del cual podemos invertir en pesos y comprar activos de afuera sin necesidad de tener los dólares físicos). Si dispones de tiempo, al menos 12 meses en adelante, este podría ser una buena opción.

Dólar MEP: si sos de las que ahorra en dólares, podrías acceder al dólar MEP, que consiste en la compra de un bono dual en $ y con la posterior venta de ese bono en USD, de esa manera te hacés de los dólares, los cuales podrías transferir a tu caja de ahorro en dólares de tu banco y retirar por ventanilla.

Fondo común de inversión: paquetes de inversiones diseñados y administrados por expertos, para invertir los ahorros de forma sencilla. Se puede invertir desde muy bajos montos, a partir de solo $100.y pueden ser para el corto plazo (días) o para el mediano plazo (meses), todo depende del FCI que elijas.

Bonos corporativos o más conocidas como Obligaciones Negociables(ON’s): son instrumentos de Renta Fija, donde se conoce de antemano el flujo de dinero, es decir, sabrías cuándo vas a cobrar los intereses, (que en este caso sería tu ganancia) y cuando te devolverían el capital. Para que se entienda fácilmente, cuando las empresas necesitan dinero para ampliar plantas, construir nuevas tecnologías, etc. Pueden elegir entre recurrir al Banco para pedir préstamos o pueden hacerlo a través del mercado de valores. Y ahí es donde emiten deuda, y que vos, al comprar las obligaciones negociables les prestarías tu dinero a grandes empresas y estas se comprometen a devolverte el capital más intereses de una determinada manera. La gente suele invertir en ON’s para mantener en el mediano plazo (1 año en adelante). Lo que no quita que, si necesitás el dinero previamente, puedas venderlo y hacerte del dinero.

Bonos de deuda soberana: es similar a la anterior, pero en vez de prestarle a una empresa de renombre, se lo prestás al Estado. Aquí la paradoja es que en otros países este es el instrumento más conservador, es decir, libre de riesgo. En nuestro país sucede todo lo contrario, así que, si sos principiante, esta opción puede no ser una buena idea.

ETF’s: son activos que replican índices bursátiles que te permitirían ser parte de muchas empresas del mundo, al mismo tiempo con una sola compra. Imagínate como si pudieras comprar un índice que fuera una canasta con acciones de empresas dentro. En Argentina accedemos a ellos a través de los CEDEAR’s de ETFs. Se puede acceder en pesos o dólares. Son instrumentos cuyo rendimiento reflejan los principales índices del mundo, por ejemplo, Wall Street. Su objetivo: replicar el rendimiento de otro activo como pueden ser un índice, sector, región, etc. Por ejemplo: SPDR S&P 500, QQQ,etc. Este tipo de activos suele ser utilizado para armar jubilaciones, grandes proyectos ya que si le das varios años a los ETF’s puede ser una bola de nieve.

En conclusión, invertir dinero no solo implica colocar fondos en el mercado financiero, sino también planificarlo y pensarlo como una herramienta para que tu dinero crezca, se reproduzca. La gran diferencia con otro tipo de inversiones, por ejemplo los bienes inmuebles, es que se necesita mucho menos capital y son más líquidos, ya que ante posibles eventualidades de la vida podrías vender y hacerte del dinero el mismo día.

Por Aldana Hamer, gentileza para OHLALÁ! Inversionista, Coach Financiera y Escritora. Autora del libro: ¡STOP! Mujeres invirtiendo. IG de la autora: @femeninasfinancieras. YouTube: Aldana Femeninas Financieras.

SEGUIR LEYENDO

¿Brasil, Chile o Uruguay?: dónde es más barato comprar ropa

por Belén Sanagua

Cómo usar Belo: la app más conveniente para pagar tus consumos en Brasil

por Redacción OHLALÁ!

¿Cuándo se cobra el aguinaldo este año y cómo calcularlo?

por Redacción OHLALÁ!

Navidad 2024: ¿cuánto cuesta armar el arbolito?

por Redacción OHLALÁ!